Redacción. De acuerdo con las disposiciones de la resolución 456-10/2024 emitida en sesión en el Banco Central de Honduras, la Tasa de Política Monetaria (TPM) pasará de un 4 % a un 5.75 %, informó un medio de circulación nacional.

Este cambio se realiza en cumplimiento a las recomendaciones hechas por el Fondo Monetario Internacional (FMI), entidad que alcanzó un acuerdo con las autoridades hondureñas sobre las dos primeras revisiones del programa monetario que firmaron en 2023.

La nueva TPM entrará en vigor el lunes 28 de octubre, señala la resolución del BCH, que establece la tasa de interés aplicable para las Facilidades Permanentes de Crédito (FPC) en 6,25 % anual y la tasa de interés para las Facilidades Permanentes de Inversión en 5,25 %.

Le puede interesar: FMI: Programa con Honduras busca salvaguardar estabilidad macrofinanciera

“Ajustar en ciento setenta y cinco puntos básicos (175 pb) la Tasa de Política Monetaria (TPM) y como consecuencia de ello establecer su nivel en cinco puntos setenta y cinco por ciento (5.75 %) anual, reza la resolución de cinco páginas.

El aumento de la tasa de política monetaria es el segundo por parte del Banco Central desde agosto pasado. En ese mes se aprobó un aumento de 1 % puntos base hasta colocarla en 4 %.

Resoluciones emitidas ayer por el BCH

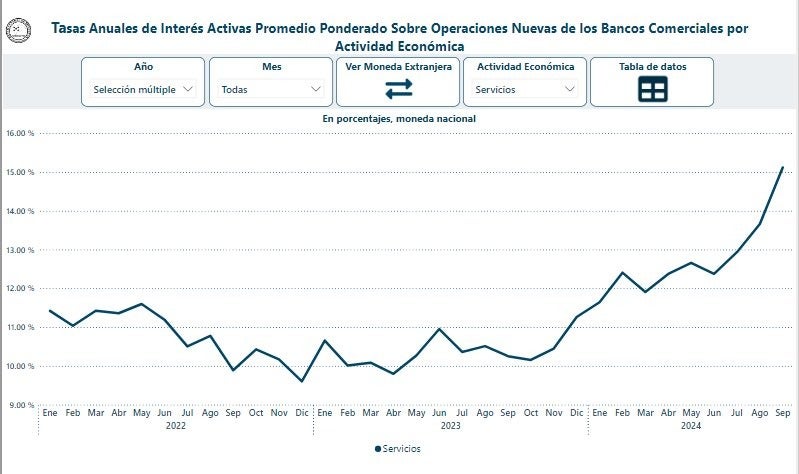

El incremento en la TPM también afectaría las tasas de interés pasivas, es decir, aquellas que los bancos ofrecen por los depósitos y productos de ahorro. Aunque los rendimientos para los ahorristas podrían mejorar ligeramente, la magnitud del impacto es menor en comparación con el efecto en los créditos. Los préstamos hipotecarios, automotrices y de consumo verán incrementos, lo que podría ralentizar el consumo y la inversión.

Además, las Facilidades Permanentes de Crédito (FPC) del BCH también experimentarán un ajuste, con la tasa fijada en 6.25 %. Esto podría encarecer el costo de financiamiento interbancario. A su vez, la tasa de las Facilidades Permanentes de Inversión (FPI) se establecerá en 5.25 %. Lo anterior podría ofrecer mejores rendimientos para inversionistas, pero a un costo mayor para quienes dependen del crédito para impulsar sus negocios.

El BCH asegura que el incremento es necesario para enfrentar los choques externos que han afectado las exportaciones y moderado el crecimiento de las remesas. Esto, mientras el país enfrenta un aumento histórico en el costo de los bienes importados.