Redacción. El incremento a la Tasa de Política Monetaria de un 3 % a un 4 % (TPM), aprobado recientemente por el Banco Central de Honduras (BCH), tendrá un efecto directo en los costos de producción y desaceleración en la compra de viviendas debido a los altos intereses de préstamos bancarios, según miembros de la Cámara Hondureña de la Industria de la Construcción (Chico).

La TPM es un instrumento operacional de la política monetaria adoptado por el ente financiero de un país, en este caso por el BCH. La tasa, calculada por el ente regulador, orienta a los intermediarios financieros o la banca privada sobre el rumbo de la economía, para controlar la inflación y estabilidad del lempira. Al final, eso impacta directamente en las tasas de interés, rentabilidad y valoración de las propiedades.

Pero, de acuerdo con los entendidos en la materia, cuando el Banco Central aumenta la TPM, todas las tasas de intereses de los préstamos también lo hacen, afectando directamente los productos y servicios.

Impacto en la compra y venta de viviendas

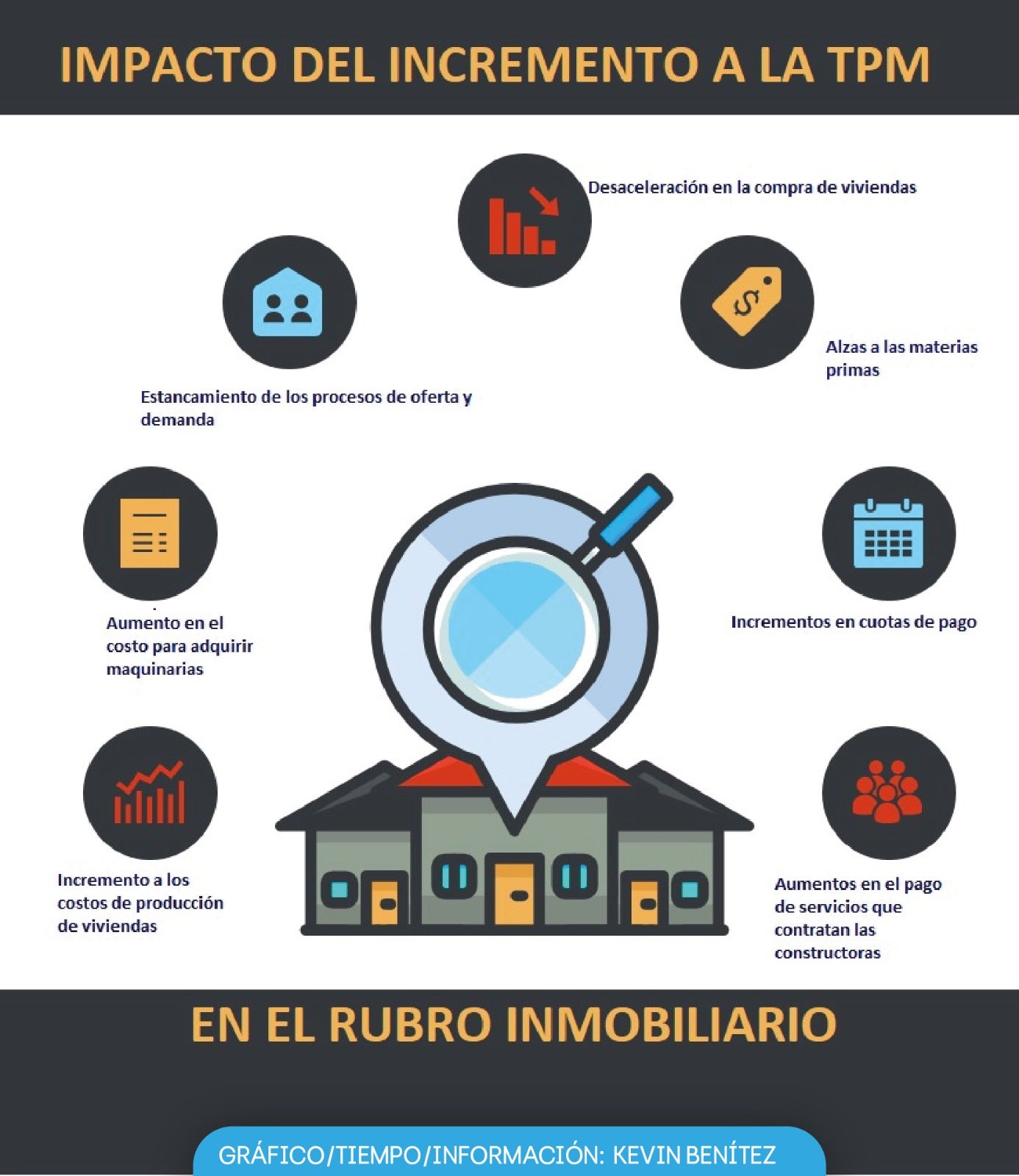

En Honduras, uno de los rubros que más reciente este tipo de determinaciones es el de bienes raíces ya que, tanto para las compañías constructoras como para el comprador, los costos de producción y adquisición incrementan respectivamente, estancando los procesos de oferta y demanda del rubro.

Osmín Bautista, directivo de la Chico, explicó a Diario Tiempo cómo el aumento a la Tasa de Política Monetaria afecta a la compra de viviendas en el país. “Cuando los intereses se van arriba, lógicamente aumenta el costo de la vivienda. A su vez, las cuotas que van a pagar todos aquellos que tiene acceso a un crédito van a ser golpeadas directamente”, indicó.

Lea también: Obtención irregular de dólares encarecería insumos de producción agrícola

Explicó que el aumento en los intereses genera riesgo en ambas partes dado que también la compañía constructora puede perder, por la manera en la que opera el rubro. Y es que, generalmente, en la industria de la construcción se trabaja a base de préstamos y subcontrataciones de contratistas, quienes piden crédito para ejecutar las obras.

“En todas las compañías donde hay unidades ejecutoras que trabajan, por ejemplo, con instituciones gubernamentales que no dan anticipos, los proyectos terminan con contratistas solicitando préstamos para ejecutar obras de vivienda. Hay empresas que sus estimaciones se las vienen pagando cinco meses tarde, entonces toca absorber esos intereses por pagos tardíos. Y, si le suben a la tasa de intereses, claro que va a golpear”, expuso.

Materia prima

Además, el aumento provoca un alza en el precio de la materia prima, puesto que las compañías constructoras adquieren la mercancía granel con cotizaciones que cambian cada 15 días.

En consecuencia, las compañías deben trasladar sus costos al comprador. Hay ocasiones en las que ya hay un precio ofertado y con un aumento en intereses. “Si no hay una cláusula escalatoria negociada, el inversionista termina perdiendo”, afirmó Bautista .

Por otra parte, el incremento en los intereses aumentaría el costo y posteriormente el precio de una vivienda, montos que al final terminan recayendo en el consumidor final y su oportunidad de acceder a una vivienda digna. Bautista dijo a este medio de comunicación que la problemática frenará la inversión en bienes raíces, o bien, las empresas dedicadas al rubro perderán clientes.

Le puede interesar: Economista reprocha que el BCH se dedique a trabajar para la SEFIN

Otras dificultades

Anudado al problema del aumento a la TPM, el rubro también enfrenta la escasez de dólares que existe en Honduras, afectando así la importación de insumos que el país no produce. Silvio Larios, gerente ejecutivo de la Chico, hizo énfasis en ese problema que incide directamente en los precios de los materiales para la construcción de viviendas.

“La escasez de dólares ha afectado. Recordemos que hay muchos insumos que se importan de otros países. También hay insumos que se producen aquí, pero que la materia prima se trae de afuera. Todo este tema del dólar tiene una incidencia en la cadena de costos”, manifestó.

Materiales como el acero, insumos eléctricos, entre otros, son de los más complicados de acceder debido a la poca disponibilidad de dólares. “Esto nos genera ampliaciones en los créditos y los tiempos de pago. Obviamente, esto incurre en mayor tiempo de espera y eso se traduce a intereses que con el tiempo producen mayores costos. Al final se trasladan a las empresas compradoras del producto”, agregó Larios.

Si la industria ya está afectada por la escasez de la divisa, que al final se traduce en intereses, esos intereses podrían verse impactados a futuro por el incremento generado a raíz del aumento en 100 puntos porcentuales de la TPM.

Incremento de la expectativa

Por el contrario, el economista Julio Raudales opina que la TPM es sólo uno de los elementos que afecta la tasa de interés bancaria. No obstante, “no es el único y tampoco es el más importante”.

El experto señala que la TMP tiene como fin regular la cantidad de dinero que los bancos requieren para sus operaciones ordinarias. Es decir, que “lo que hace es regular la cantidad de liquidez en el mercado monetario”.

“No hay un mecanismo de transmisión directo entre la TPM y las tasas a las que prestan los bancos. Lo que sí afectan las tasas de interés son las expectativas. Ese es uno de los elementos que más impactan a las tasas a la que los bancos prestan”, apuntó.

En otras palabras, si los bancos perciben que la gente tiene problemas para pagar, cobran un monto por el riesgo asumido. Se trata de un mecanismo, entre ellos, el Banco Central (como el asesor que le presta al sector financiero) y el mercado financiero, para regular los movimientos que se den en el sistema.

“No es tan correcto decir que de manera inmediata el incremento a la TPM subirá las tasas de interés, lo que sí hace es incrementar la expectativa”, concluyó Larios.

El especialista es del criterio que la medida adoptada por el BCH no golpea directamente a las tasas de interés bancarias, pero los empresarios de la industria de la construcción sí manifiestan un evidente impacto que limitará el sueño de muchos hondureños que buscan tener una vivienda propia.